恒正网炒股配资门户_股票t加0平台_股票十倍配资门户 > 恒正网炒股配资门户 > > 可查到实盘配资平台 【中信建投金融】美联储降息:更高的终端利率水平,全球银行业前景可期

可查到实盘配资平台 【中信建投金融】美联储降息:更高的终端利率水平,全球银行业前景可期

(来源:CSC研究金融团队)

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂无法设置访问限制,若您非中信建投客户中的机构类专业投资者,为控制投资风险,请您取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示歉意,感谢您的理解与配合!

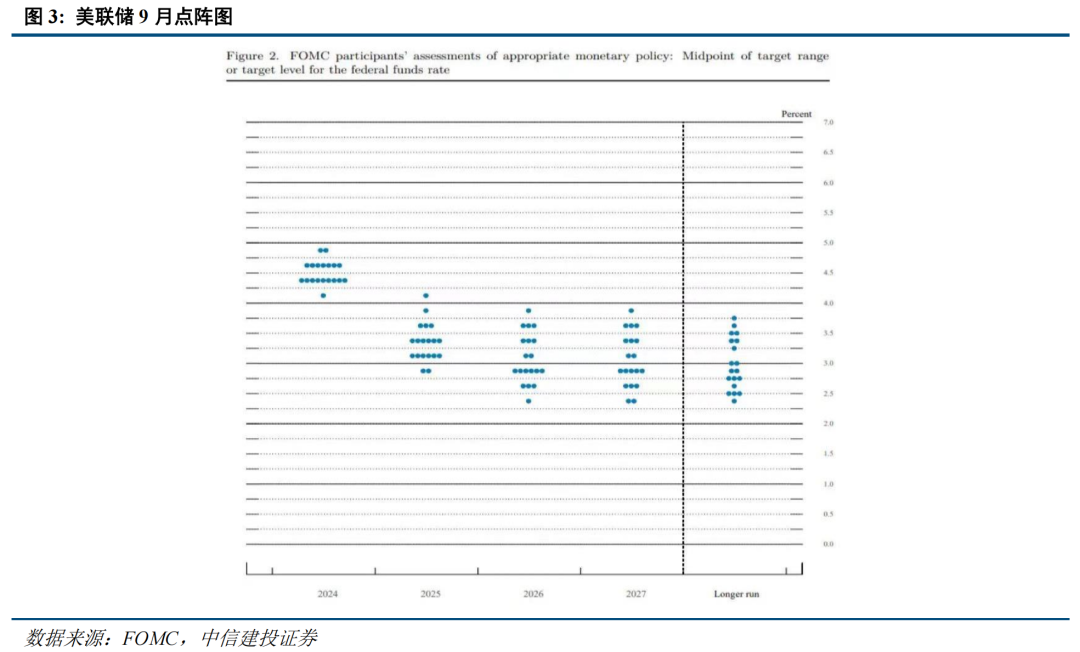

事件:9月19日,美联储将联邦基金利率目标区间下调50个基点至4.75%-5.00%。最新点阵图显示,2024年至2026年联邦基金利率预期中值分别为4.4%、3.4%、2.9%。

核心观点:

美联储本次预防性降息50bps,旨在“经济软着落+温和迈向中性利率”,且终端利率在3%左右,高于疫情前的利率水平。这种情况下,即将到来的降息周期对全球银行整体是正面的。短期上,降息后信贷需求复苏、存款成本改善,财富管理增长等积极因素,叠加利率对冲,可以抵消降息的负面影响。长期来看,3%的终端利率意味着充足的贷款定价、更旺盛的信贷需求及更优的资产质量。预计未来全球银行业的经营环境将好于上一个十年。优质全球银行能够实现业绩和分红的稳健性,具备配置价值。

简评:

1、 美联储超预期降息50bps,缓解市场对于经济衰退的悲观预期,预计目前“经济软着落+温和迈向中性利率”仍是政策目标。本次美联储大幅降息50bps,降幅超出预期。但从鲍威尔讲话来看,美联储更希望将本次的降息定义为预防性降息或者补偿性降息(对7月未降息的补偿),而非此前面对经济衰退压力的大幅降息节奏。鲍威尔在发言中一再强调,当前美国经济韧性、就业市场仍较强,本次降息更多的是为了“控通胀”和“稳就业、防风险”实现更好的平衡,从而维持当前较好的经济运行情况和劳动力市场的强度。此外,鲍威尔也表明不希望市场线性外推降息节奏,后续将“边走边看”渐近式降息,降息50bps并非新的“步伐”。如果经济继续保持稳健,就将适当放缓降息步伐。总的而言,我们认为美联储本次降息仍是以“经济软着落+温和迈向中性利率”的政策目标为核心,从而抑制市场对经济直接进入衰退周期的悲观预期。经济软着落+温和降息的背景下,既能有效缓解海外银行业由于经济衰退悲观预期而产生的估值压制,也对银行业基本面影响有限。

从基本面而言,即将到来的降息周期对全球银行而言整体是正面的:当前的高利率环境极大抑制了信贷需求,持续的高利率环境对净息差也有负面影响,因为政策利率高位企稳,企业借贷成本已处于近20年来的高点,贷款利率很难继续提升,但存款定期化和利率提升的趋势却在不断深化。通过对利率风险敞口的对冲,全球银行业(如渣打、汇丰等)已经为未来2-3年降息周期中的负面影响做了充分准备。但降息后,信贷需求和经济活动将会复苏,存款定期化和成本上升趋势将会逆转,财富管理中收将会增长,这些积极因素叠加利率风险对冲,足以抵消降息过程中的负面影响。因此,目前海外银行业更加期待政策利率水平逐步回落至合理位置,而当前美联储稳经济+渐进式降息的表态将是较为理想的发展环境。

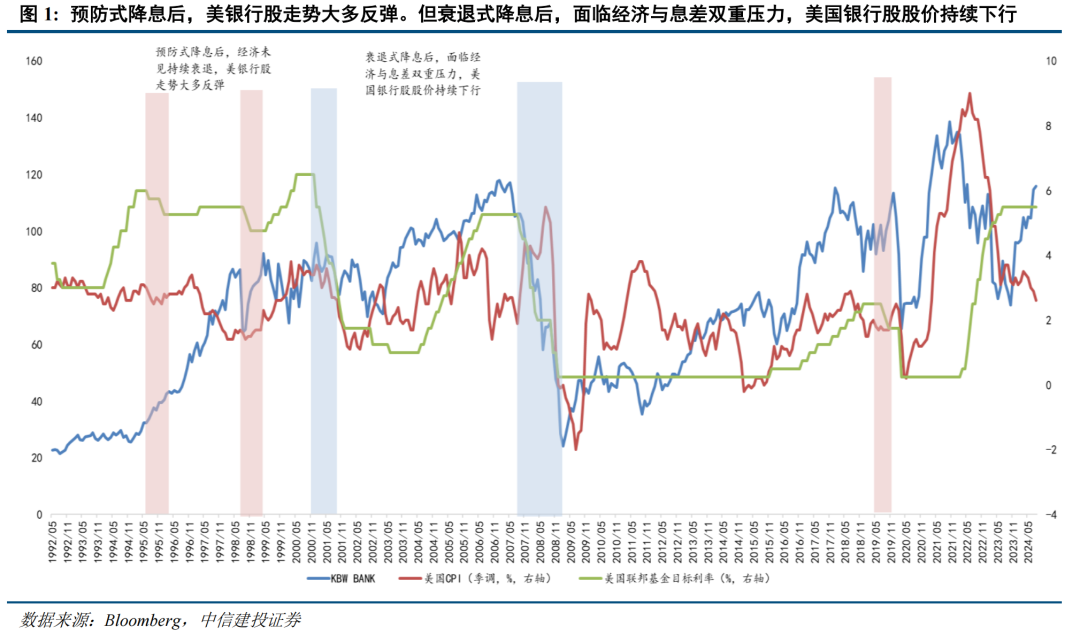

从估值来看,未见明显经济衰退的预防性降息后,对银行股估值一般相对有利。以美国银行业为例,1995年7月、1998年9月,美国在CPI指标相对平稳的情况下预防性的连续三次降息25bps,美国KBW银行指数在短暂下调后持续回升。若排除疫情扰动,2019年8月美联储已经开始降息,19年8月-12年CPI开始回升,美国KBW指数在8月下跌9%后,至2019年12月连续上涨,最大涨幅达22%。近期来看,此前由于受到美国PMI、就业数据低于预期的影响,市场开始预期衰退交易,美国KBW银行指数出现大幅下跌。市场担忧美国经济快速进入衰退周期,银行业经营就将面临经济环境与息差的双重压力,悲观预期压制了海外银行的估值水平。但目前美国核心通胀相对仍具有粘性,叠加美联储预防性降息缓解就业市场和经济压力,美国经济软着陆的可能性上升,海外银行股很可能在降息初期迎来反弹的投资窗口期。

2、长期来看,降息结束后的终端政策利率才是影响全球银行业绩的最重要因素,相对更高的终端利率将为全球银行经营提供一个理想环境,预计未来全球银行的经营环境将显著好于上一个十年。对于海外银行股而言,在未来2-3年相对平稳地度过降息周期后,终端利率才是决定银行长期业绩的关键。而本次降息周期的终端利率水平很可能高于疫情前的利率水平,且并不会回落到0%。一方面,鲍威尔在FOMC会议上明确表示:“中性利率可能比疫情前高得多;感觉不会回到低中性利率水平。”这与我们此前的判断(《全球银行研究:市场特征初探及核心标的筛选》)一致。另一方面,从全球宏观经济的角度,当前的国际经济环境已经出现了重大变化,碎片化和割裂化的全球供应链、主要经济体对人工智能和清洁能源等新技术的大规模投资都意味着更大的长期通胀压力,从而指向更高的终端均衡利率水平。最新点阵图显示,2024年至2026年联邦基金利率预期中值分别为4.4%、3.4%、2.9%,也即2024年预计仍将下降50bps,2025年下降100bps,最终终端政策利率水平应该回落到3%左右。

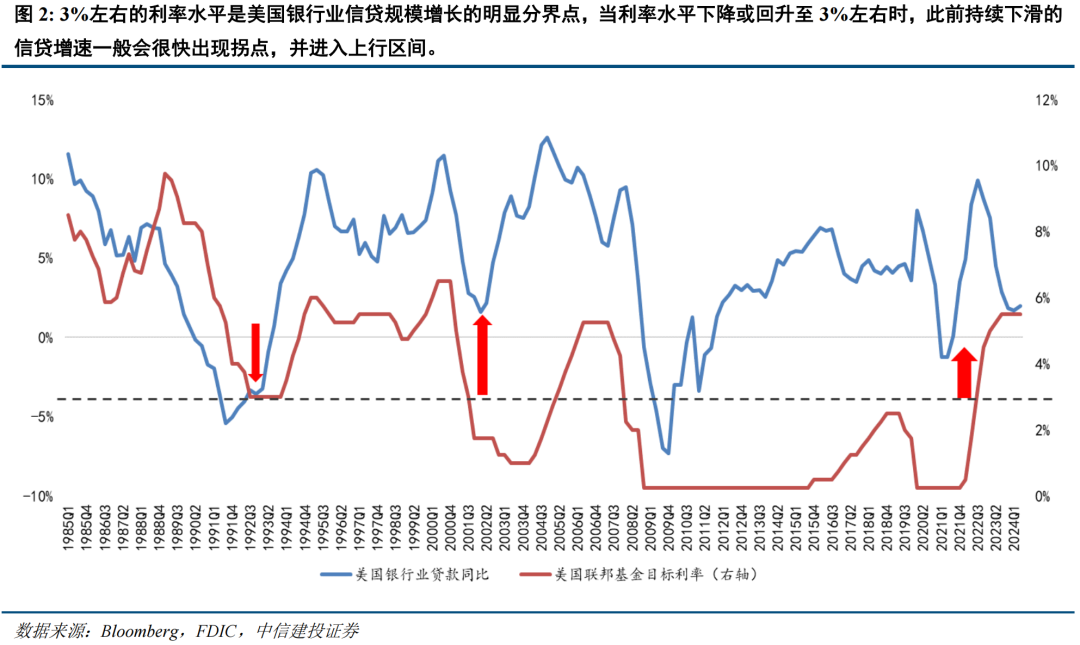

若终端政策利率如期稳定在3%左右,则将是银行最理想的经营环境。3%的终端利率水平对银行业经营而言是较为舒服的环境。一方面,在CPI控制在2%左右的水平下,期限溢价50-100bps,是企业和银行都能接受的合理信贷利率,这种利率水平下,企业有充足的借款需求和经营活力,同时存款成本压降后银行也有一定盈利空间,双方供求意愿达到均衡,从而推动信贷规模持续上行。从历史复盘来看,3%左右的利率水平是美国银行业信贷规模增长的明显分界点,当利率水平下降或回升至3%左右时,此前持续下滑的信贷增速一般会很快出现拐点,并进入上行区间。而无论利率水平处于过高、或过低的情况下,贷款增速一般都会处于下降区间。另一方面,合理的利率环境能够带来较好的投资收益空间和稳定的资本市场环境,银行业的财富管理等非息收入将获得更大的成长空间,从而有力支撑银行业营收增长。此外,合理的利率环境更有助于银行保持优异的资产质量水平。过高的利率环境会压制企业的还款能力和还款意愿,而经济下行周期内过低的利率环境也会滋生信用风险,都不利于银行稳健的风险经营。总而言之,3%左右的利率环境意味着充足的贷款定价和投资收益空间,旺盛的信贷需求和蓬勃的企业经营活力,以及更加优良的资产质量水平。若终端利率能够如期稳定在3%左右,则如汇丰、渣打等优质全球银行处于较为理想的经营环境,通过信贷投放“量价均衡”、交易银行及财富管理业务贡献增量来有力对冲利率周期,从而实现ROTE和分红的稳健性。

3、投资建议:美联储本次预防性降息50bps,缓解市场对于经济衰退的悲观预期,预计目前“经济软着落+温和迈向中性利率”仍是政策目标,且终端利率在3%左右,高于疫情前的利率水平。这种情况下,即将到来的降息周期对全球银行而言整体是正面的。短期来看,全球银行业通过利率对冲已经为降息周期的负面影响做了充分准备。而降息后信贷需求复苏、存款成本改善,财富管理中收增长等积极因素叠加利率风险对冲,足以抵消降息过程中的负面影响。长期来看,3%左右的终端利率环境意味着充足的贷款定价和投资收益空间,旺盛的信贷需求和蓬勃的企业经营活力,以及更加优良的资产质量水平。预计未来全球银行的经营环境将显著好于上一个十年。优质全球银行能够通过信贷投放“量价均衡”、交易银行、财富管理等业务贡献增量实现ROTE、业绩和分红的稳健性,具备配置价值。

银行板块配置上,宏观经济复苏较缓,银行业基本面继续筑底,银行股投资按照基本面从强到弱的“选美”策略受经济预期和板块beta影响较大,在当前环境中仍有压力,从确定性强、实现置信度高、安全边际充分等因素出发,高股息策略仍应是银行股投资的主线思路。除大行A股之外,在兼顾业绩持续性和分红确定性的基础上,银行板块高股息策略进一步深化、扩散的三大方向:1)港股高股息的国际大行:略。2)在A股寻找股息高、业绩强的标的,如:略;股息和估值错位、业绩有底的标的,如:略;3)高股息银行H股,如:略。此外继续推荐A股绩优标的,如:略。

4、风险提示:(1)经济复苏进度不及预期,企业偿债能力削弱,资信水平较差的部分企业可能存在违约风险,从而引发银行不良暴露风险和资产质量大幅下降。(2)地产、地方融资平台债务等重点领域风险集中暴露,对银行资产质量构成较大冲击,大幅削弱银行的盈利能力。(3)宽信用政策力度不及预期,公司经营地区经济的高速发展不可持续,从而对公司信贷投放产生较大不利影响。(4)零售转型效果不及预期,权益市场出现大规模波动影响公司财富管理业务。

报告信息证券研究报告名称:《更高的终端利率水平,全球银行业前景可期》

对外发布时间:2024年9月19日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

【马鲲鹏】SAC 执证编号:S1440521060001

【李 晨】SAC 执证编号:S1440521060002

研究助理:

【王欣宇】

【刘子健】

免责声明

本订阅号(微信号:CSC研究金融团队)为中信建投证券股份有限公司(下称“中信建投”)研究发展部银行研究团队运营的唯一订阅号。

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何订阅或接收本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中资料意见不一致的市场评论和/或观点。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本订阅号内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容可查到实盘配资平台,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

]article_adlist--> 新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP